FONDI PENSIONE E TFR

Cos’è un fondo pensione?

I fondi pensione hanno lo scopo di raccogliere il denaro dai soggetti aderenti investirli, per poi erogare una rendita al momento della pensione o restituire il capitale rivalutato. Chi sono questi soggetti aderenti? Semplice, persone come te e come me che vogliono costruirsi una pensione aggiuntiva rispetto a quella pubblica.

Chi sottoscrive il fondo pensione può scegliere varie linee di investimento, dal prudente all’aggressivo, in base alla propria tolleranza e ai propri obiettivi. Chiariamo fin da subito una cosa: il fondo pensione non può fallire per legge. L’investimento può subire delle oscillazioni nel suo valore in base al comparto scelto, ma il fondo pensione ha delle tutele molto forti da parte della legge (e giustamente, non possiamo mettere a rischio la nostra pensione!).

Ma perché non possiamo più fare a meno della pensione integrativa? L’invecchiamento della popolazione e altri fattori hanno causato un aumento della spesa pubblica per le pensioni, sempre più insostenibile per le casse dello Stato. Ciò si traduce in una progressiva riduzione delle pensioni erogate e in un continuo aumento dell’età pensionabile. Grazie alla previdenza complementare è possibile integrare la previdenza pubblica e mantenere il proprio tenore di vita anche in futuro, indipendentemente da ciò che accadrà al sistema previdenziale pubblico italiano.

TFR in azienda o nel fondo pensione?

Rispondiamo in maniera chiara e senza dubbi: versare il TFR nel fondo pensione è più conveniente rispetto a tenerlo in azienda, perché la tassazione è nettamente più favorevole. Questo non significa che sia in assoluto la soluzione sempre più conveniente, perché ci sono anche altre variabili da considerare (come ad esempio la flessibilità), ma se guardiamo ai dati sulla tassazione il fondo pensione è nettamente più conveniente.

Facciamo qualche esempio numerico per capire meglio. Se tieni il TFR in azienda, al momento dell’erogazione (per cambio di lavoro o pensionamento ad esempio) questo sarà tassato con l’aliquota IRPEF media degli ultimi 5 anni. Se consideriamo che lo scaglione IRPEF più basso è pari al 23% e quello più alto è al 43% è immediato capire come lo Stato si porti via una fetta non indifferente del nostro TFR.

Nel fondo pensione, invece, la tassazione è agevolata. L’aliquota MASSIMA è pari al 15%. L’aliquota MINIMA è invece pari al 9%. Ma in base a cosa varia? In base agli anni di permanenza all’interno del fondo pensione. A partire dal 15esimo anno di adesione, l’aliquota inizia a scendere di uno 0,3% all’anno, fino ad arrivare alla soglia minima del 9%.

Se facciamo un paio di calcoli, è evidente che per beneficiare del massimo sconto e avere l’aliquota al 9% è necessario rimanere nel fondo pensione per 35 anni. Ecco perché è importante aderire al fondo il prima possibile.

Per chiarezza, facciamo un esempio pratico. Hai 60 anni, hai sempre tenuto il tuo TFR in azienda e solo ora decidi di aderire al fondo pensione. Arrivi a 70 anni e vai in pensione, quindi hai aderito al fondo per 10 anni e avrai una tassazione pari al 15%. Per carità, sempre molto meglio dell’aliquota IRPEF media!

Se invece hai 25 anni e decidi di aderire al fondo pensione, saprai che al raggiungimento della pensione avrai sicuramente l’aliquota più favorevole, perché (ahimè) lavorerai ben più dei 35 anni di permanenza richiesti fondo pensione (ad oggi purtroppo le aspettative sono di pensionamento verso i 70 anni, quindi un giovane di 25 anni ha davanti almeno 45 anni di lavoro…).

Ci sono altri vantaggi fiscali?

Certo che si! Le somme che decidi di versare all’interno del fondo pensione (escluso il TFR) sono deducibili dal tuo reddito fino a un massimo di 5164,57€ all’anno.

Cosa significa? Te lo spiego con un esempio. Prima, però, dobbiamo tenere a mente cosa significa “deducibilità”. Se un importo è deducibile significa che può essere sottratto al tuo reddito lordo per abbassare la base imponibile (ossia l’importo su cui pagherai le tasse).

Adesso immagina di avere un reddito lordo pari 30.000€ e avere un costo deducibile pari a 5000€. L’importo su cui andrai a calcolare le tasse non è 30.000€, bensì 25.000€. Le somme deducibili sono quindi nostre alleate quando cerchiamo di pagare meno tasse.

I versamenti all’interno del fondo pensione, come dicevamo, sono deducibili fino a 5164,57€ all’anno e questo ci porta ad avere un risparmio non indifferente, variabile a seconda del nostro scaglione. Ad esempio, se abbiamo un reddito pari a 28.000€, il nostro scaglione IRPEF sarà pari al 23%. Se non facessimo versamenti nel fondo pensione e non avessimo altri costi deducibili, pagheremmo 28.000*23% = 6440€ di tasse. Se invece approfittiamo di questi vantaggi fiscali e versiamo 5164€ all’interno di un fondo pensione, pagheremo le tasse non più su 28.000€, ma su 28.000 – 5164 = 22.836€. E quindi le tasse che andiamo effettivamente a pagare sono pari a 22.836€ * 23% = 5252€. Fare ciò ci ha quindi fatto risparmiare effettivamente 1188€ di tasse!

Ovviamente non è obbligatorio versare 5164€ all’anno, si può versare anche meno. Quell’importo è il massimo deducibile, per cui anche se versiamo 10.000€ potremo dedurre al massimo 5164€. È importante quindi pianificare attentamente e strategicamente i versamenti nel fondo pensione (ed è quello che faccio tutti i giorni con i miei clienti).

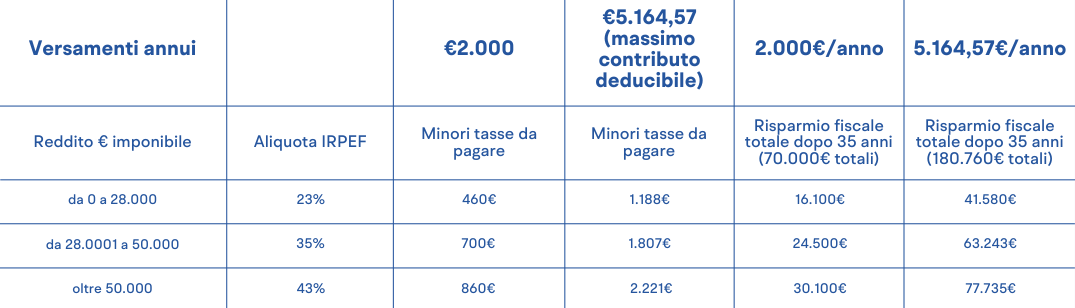

Naturalmente il risparmio varia a seconda del nostro scaglione: più il nostro reddito è elevato e più tasse risparmieremo ogni anno versando nel fondo pensione. Di seguito una tabella riepilogativa per ogni scaglione con due esempi, versamento di 2000€ e di 5164€.

Il fondo pensione si può personalizzare?

Certo! Ognuno di noi è diverso e dunque necessita di un piano previdenziale costruito su misura. Per questo con i miei clienti preferisco scegliere fondi pensione che abbiano un’ampia gamma di linee di investimento. Di seguito alcuni esempi (ma non tutti) dei comparti che utilizzo più frequentemente nella pianificazione con i miei clienti.

E se muoio prima? (Tiè)

In caso di decesso prima del pensionamento, il patrimonio viene trasferito agli eredi. In caso di decesso dopo il pensionamento è possibile assicurare la pensione ad un familiare sottoscrivendo una rendita reversibile. Per cui il patrimonio non va perso se si pianifica nella maniera corretta!

E se mi servono i soldi?

Sarebbe meglio lasciare investiti questi soldi fino al pensionamento e non toccarli, ma se proprio dovessero servire… ci sono le anticipazioni! Da subito è possibile chiedere un’anticipazione per spese sanitarie fino al 75% del montante. Dopo 8 anni è possibile chiedere un’anticipazione fino al 75% per acquisto o ristrutturazione 1° casa e fino al 30% per qualsiasi necessità.

I vantaggi chiave dei fondi pensione riassunti

Tassazione agevolata sui rendimenti

Versamenti deducibili

Tassazione agevolata sulla pensione

Esenzione dall’imposta di bollo